Расчеты между поставщиком и покупателем. Теоретические основы расчетов с поставщиками и покупателями

Одним из восьми принципов управления качеством является ориентация в деятельности организации на взаимовыгодные партнерские отношения с поставщиками . Поставщик рассматривается как партнер со стабильными отношениями, который обеспечивает высокое качество и соблюдает е графики поставок, сохраняет гибкость в вопросах изменения графиков. Методы и формы взаимодействия с поставщиком зависят: от его позиции на рынке; результатов его деятельности, проявляющихся в качестве поставляемой им продукции; в ресурсах, которыми он располагает. Можно выделить четыре основные формы взаимодействия с поставщиками: организационно-экономическую; финансово-экономическую; социально-психологическую; юридическую. Одним из видов организационно-экономического взаимодействия является сокращение количества поставщиков. В течение долгого времени фирмы ориентировались в своей деятельности на увеличение их числа. Преимущества такого подхода обеспечивает успешное проведение переговоров по определению цен и условий поставки. Наличие большого количество поставщиков обеспечивает возможность выбора. Это также позволяет успешно справиться с проблемами при увеличении объемов производства. Однако эти преимущества обходятся весьма дорого. Объемы административной нагрузки, количество сотрудников, занимающихся размещением и отслеживанием заказов, и количество допускаемых ошибок находятся в прямой зависимости от количества активно действующих поставщиков. Необходимость сокращения количества поставщиков определяется более веским доводом: организации ориентируются на получение продукции высокого качества. Это особенно характерно для организаций с новейшей технологией, Сокращение количества поставщиков способствует развитию доверительных партнерских отношений между организациями.

Поставщик и потребитель заинтересованы в заключении долгосрочного контракта. Потребность поставщика в этом вполне понятна. Для обеспечения производства продукции высокого качества в течение всего жизненного цикла программы сотрудничества он должен сделать весьма значительные капиталовложения в средства производства. Это также дает ему возможность своевременно узнавать о требованиях, предъявляемых к конечному производственному процессу, и начинать вовремя работу над реализацией заказов, обеспечивая сокращение сроков производства нового изделия. Потребителю долгосрочные контракты позволяют экономить средства, поскольку отпадает необходимость в проведении повторных переговоров, переоснащении, переобучении сотрудников и т.д. Заключение таких контрактов представляет потребителю возможность участвовать в разработке нового изделия на ранних этапах его проектирования, знакомиться с возможностями и опытом поставщиков и своевременно вносить необходимые изменения в проект или в изделие.

Финансово-экономическая форма взаимодействия проявляется в изменении объемов заказов, цены продукции, в обосновании повышения цены за улучшенное качество по основным параметрам, оценке брака. Социально-психологической формой взаимодействия является использование различных программ поощрения поставщиков. Юридическая форма взаимодействия заключается в отказе от продукции по причине ее несоответствующего качества, а также в аннулировании контракта в форс-мажорных ситуациях.

Каждая организация выбирает свой подход к поставщикам, однако в основе этих отношений должны находиться взаимное доверие, взаимный интерес и высокое чувство ответственности за выпуск продукции, отвечающей требованиям потребителя. Обе стороны следуют в своих взаимоотношениях следующим десяти принципам.

1. Заказчик и поставщик несут полную ответственность за проведение контроля качества при взаимном доверии друг к другу.

2. Заказчик и поставщик являются независимыми субъектами, и каждый с уважением относится к независимости другой стороны.

3. Заказчик несет ответственность за предоставление достоверной информации и за перечень четко установленных требований к поставщику, которыми он руководствуется при производстве необходимой продукции.

4. Между заказчиком и поставщиком должен быть заключен контракт, определяющий качество продукции, ее количество, стоимость, сроки поставки и способ платежа.

5. Поставщик несет ответственность за обеспечение качества, отвечающего требованиям заказчика, а также за предъявление по просьбе заказчика необходимой и точной информации.

6. Заказчик и поставщик заблаговременно устанавливают методы оценки продукции, отвечающие требованиям обеих сторон.

7. Заказчик и поставщик совместно разрабатывают механизм и методы, обеспечивающие разрешение спорных вопросов и разногласий

8. Заказчик и поставщик обмениваются информацией, обеспечивающей наиболее эффективное проведение контроля качества с учетом интересов каждой стороны.

9. Заказчик и поставщик в целях поддержания деловых партнерских взаимоотношений, отвечающих интересам обеих сторон, осуществляют функции контроля, включающего представление заказов, планирование производства, планирование заказов, ведение делопроизводства.

10. Заказчик и поставщик при заключении деловых соглашений руководствуются только интересами потребителя.

Основной принцип работы с поставщиками, сформулированной в стандартах ISO серии 9000 говорит о том, что работа с ними должна строится на партнерских взаимовыгодных отношениях. Организация и поставщики взаимозависимы, и их взаимовыгодные отношения увеличивают их способность создавать ценности.

Применение принципа взаимовыгодных отношений с поставщиками – это осуществление в организации деятельности, направленной: на идентификацию и выбор основных поставщиков; установление взаимоотношений, уравновешивающих краткосрочные выгоды с долгосрочными целями предприятия и общества; установление ясных и открытых контактов; объединение знаний и ресурсов основных партнеров; поощрение и признание улучшений и достижений поставщиков; инициирование совместных разработок и улучшение продукции и процессов; совместную работу по четкому пониманию потребностей потребителя; разработку совместных действий по улучшению; обмен информацией и планами на будущее.

Основной целью данного принципа является изменение стратегии предприятия в отношении взаимодействия со своими поставщиками. Только взаимовыгодные отношения обеспечивают обеим сторонам наилучшие возможности и максимальную выгоду. Взаимные усилия по обеспечению непрерывного улучшения должны стать нормой деятельности для обеих сторон. Система менеджмента качества (СМК) должна включать предпосылки построения именно такого взаимодействия. Вывод, что принцип взаимовыгодные отношения с поставщиками, сформулированной в стандартах ISO серии 9000 говорит о том, что работа с ними должна строиться на партнерских взаимовыгодных отношениях, что обеспечит обеим сторонам наилучшие возможности и максимальную прибыль.

Условия реализации взаимовыгодных отношений с поставщиками. Предприятия управляют процессами выбора поставщика, закупок, входного контроля. В качестве критерия отбора нельзя использовать исключительно цену. Предприятие не может заставить поставщиков делать качественные поставки. Необходимо ответить на простые вопросы: как изменить существующую систему отношений с поставщиком; как понять, что сложившиеся взаимоотношения взаимовыгодные; каков алгоритм выбора поставщика, исходя из восьмого принципа менеджмента качества и др. Необходимо определить те условия, которые необходимы на всех стадиях отношений с поставщиками: идеологическая совместимость; паритет объемов; совместная деятельность; взаимный тонус. Идеологическая совместимость – это условие означает, что у заказчика и поставщика есть нефинансовые причины работать вместе. Такие причины стороны найдут, если выяснится, что их идеологии – принципы работы, отношение к жизни похожи. Чтобы выяснить идеологическую совместимость, необходима дискуссия на тему «Как мы привыкли работать» - и принципиальное сходство ответов. Например, тот факт, что оба предприятия стремятся развивать свои системы менеджмента качества (СМК), вполне может стать почвой как для первого контакта с поставщиком, так и для дальнейшей работы с ним. Паритет объемов – это условие означает, что объемы поставок значимы для обеих сторон: и для поставщика и для клиента. Тем самым обеспечивается перспектива, возможность планировать. Совместная деятельность – это продолжение нефинансовых причин работать вместе. Взаимный «тонус» – это условие говорит о том, что взаимовыгодные и «хорошие» отношения – разные, порой противоположные понятия. «Хорошие» отношения обязывают стороны постоянно прощать друг другу ошибки. Цель взаимовыгодных отношений заказчика и поставщика – помочь друг другу совершенствоваться. Это обязывает стороны поднимать статус и репутацию друг друга. Заказчик и поставщик должны держат друг друга в рамках, в частности, подробно определяя жесткие штрафные санкции в договоре. Каждый сбой оформляется письменно: это полезно для корректирующий действий СМК. «Доверяй, но проверяй» – норма для взаимовыгодных отношений. Все эти условия строятся на простом начальном тезисе: настоящая взаимная выгода возможна только при равноправии сторон. Поставщик будет точно так же выбирать и сомневаться, прилагать ли усилия для развития отношений с этим клиентом.

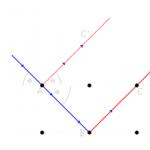

Классифицировать отношения с поставщиками можно с помощью предлагаемой причинно-следственной диаграммы, которая приведена на рис. 1.

Рисунок 1 – Причинно-следственной диаграммы отношений с поставщиками

Литература:

1. ГОСТ Р ИСО 10014 – 2008. Руководящие указания по достижению экономического эффекта в системе менеджмента качества. – М.: Стандартинформ, 2009. – 22 с.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Министерство общего и профессионального образования РФ

Санкт-Петербургский государственный университет сервиса и экономики

Институт региональной экономики и управления

Кафедра «Бухгалтерский учет, анализ и аудит»

КУРСОВАЯ РАБОТА

по дисциплине «Бухгалтерский (финансовый) учет»

на тему «Учет расчетов с поставщиками и покупателями»

Студентки Львовой И. И.

Спец. 080109. 65 курс 3

группа 0605

Научный руководитель

Ванюшкина М. Н.

Санкт-Петербург

О главление

Введение

Глава 1. Методические основы учета расчетов с поставщиками и покупателями

1.1 Нормативно-правовое регулирование расчетов в организации

1.2 Понятие и виды дебиторской и кредиторской задолжности

1.3 Формы расчетов между организациями

1.4 Документальное оформление расчетов с поставщиками и покупателями

Глава 2. Организация учета расчетов с поставщиками и покупателями

2.1 Синтетический и аналитический учет расчетов с поставщиками и подрядчиками

2.2 Синтетический и аналитический учет расчетов с покупателями и заказчиками

2.3 Учет авансов и взаимозачетов

Глава 3. Особенности учета расчетов с поставщиками и покупателями

3.1 Инвентаризация расчетов с поставщиками и покупателями

3.2 Резервы по сомнительным долгам

3.3 Списание дебиторской задолжности

3.4 Списание кредиторской задолжности

Заключение

Список использованной литературы

В ведение

Деятельность любого предприятия (организации) невозможна без потребления работ и услуг сторонних организаций, без покупки товаров и, следовательно, без расчетов за эти услуги. Поэтому данная курсовая работа посвящена исследованию учета расчетов с поставщиками и покупателями.

Тема данной курсовой работы является актуальной в наше время, так как участниками этих отношений, которые возникают между поставщиками и покупателями могут быть все люди. Она затрагивает интересы всего населения России.

Целью написания курсовой работы является изучение расчетов с поставщиками и покупателями. В связи с поставленной целью можно выделить ряд задач, на которые необходимо ответить в процессе исследования.

Задачи курсовой работы:

дать понятие дебиторской и кредиторской задолженности;

проследить нормативное регулирование расчетов и определить формы расчетов;

проанализировать бухгалтерский учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками;

описать правила создания и использование резерва по сомнительным долгам;

рассказать об инвентаризации расчетов;

Объектом исследования данной работы является дебиторская и кредиторская задолженность.

Предметом исследования будут расчеты с поставщиками и подрядчиками, покупателями и заказчиками, участники этих отношений, обязательства, возникающие между ними и многое другое.

Теоретической основой написания данной курсовой работы послужили труды отечественных авторов, профессоров в области изучения бухгалтерского учета, таких как: Астахов В. П., Гущина И. Э., Кондаков Н. П., Куликова Л. И., Сафронова Н. Г. и др.

Г лава 1 . Методические основы учета расчетов с поставщиками и покупателями .

1 . 1 Нормативно-правовое регулирование расчетов в организации

учет расчет покупатель заказчик

Бухгалтерский учет в Российской Федерации регулируется нормативными актами. К числу законодательных актов, регулирующих расчеты, относятся: Гражданский кодекс Российской Федерации и Федеральный закон о бухгалтерском учете.

Гражданский кодекс РФ регулирует правоотношения, возникающие в процессе хозяйственной или иной деятельности, основанные на праве собственности, договорных, имущественных и других обязательствах участником правоотношений. В частности он регулирует права собственности, заключение сделок и договоров, возникновение обязательств, их исполнение и т. п.

По договору поставки поставщик-продавец, осуществляющий предпринимательскую деятельность, обязуется передать в обусловленный срок или сроки производимые или закупаемые им товары покупателю для использования в предпринимательской деятельности или в иных целях, не связанных с личным, семейным, домашним и иным подобным использованием (ст. 506 ГК РФ).

В соответствии со статьей 516 ГК РФ осуществляются расчеты за поставляемые товары: покупатель оплачивает поставляемые товары с соблюдением порядка и формы расчетов, предусмотренных договором поставки. Если соглашением сторон порядок и форма расчетов не определены, то расчеты осуществляются платежными поручениями. Если договором поставки предусмотрено, что оплата товаров осуществляется получателем (плательщиком) и последний неосновательно отказался от оплаты, либо не оплатил товары в установленный договором срок, поставщик вправе потребовать оплаты поставленных товаров от покупателя. В случае, когда в договоре поставки предусмотрена поставка товаров отдельными частями, входящими в комплект, оплата товаров покупателем производится после отгрузки (выборки) последней части, входящей в комплект, если иное не установлено договором.

Так же Гражданский кодекс регулирует: периоды поставки, порядок, принятие товаров покупателем и многое другое.

Федеральный закон «О бухгалтерском учете» № 129-ФЗ от 1996 года регулирует общие положения и требования к ведению бухгалтерского учета: объекты, задачи, содержание первичной документации, учетную политику, проведение инвентаризации, порядок хранения документов и др.

Так же правительство принимает постановления по наиболее важным вопросам, конкретизирующим отдельные положения закона о бухгалтерском учете.

Одним из таких постановлений является Положение по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденным Приказом Минфина России от 29 июля 1998 г. N 34н (с изменениями и дополнениями). Данное положение разработано на основе Федеральный закон “О бухгалтерском учёте” определяет порядок ведения бухгалтерского учёта и составления бухгалтерской отчётности в целом и в части расчетов с дебиторами и кредиторами даёт правила оценки имущества для составления бухгалтерской отчётности.

Положения по бухгалтерскому учету «Доходы организации» (ПБУ 9/99), утвержденным Приказом Минфина России от 6 мая 1999 г. № 32н и «Расходы организации», утвержденным Приказом Минфина России от 6 мая 1999 г. № 33н содержат некоторую информацию о дебиторской и кредиторской задолженности. Данные Положения устанавливают, что дебиторская задолженность, относимая на финансовые результаты, включается в состав прочих расходов, еще неистребованная задолженность, по которой истек срок исковой давности, а также дебиторская задолженность, не реальная к взысканию должна быть включена в состав расходов организации в сумме, в которой задолженность была отражена в бухгалтерском учете. Причем просроченная задолженность списывается отдельно по каждому обязательству.

В соответствии с ПБУ 9/99 (п. 6. 2) при продаже продукции (работ, услуг) на условиях коммерческого кредита, предоставляемого в виде отсрочки и рассрочки оплаты, выручка принимается к бухгалтерскому учету в полной сумме дебиторской задолженности.

Еще одними нормативными документами, связанным с расчетами в организации является План счетов бухгалтерского учета финансово-хозяйственной деятельности организации с Инструкцией по его применению, утвержденными Приказом Минфина России от 31 октября 2000 г. N 94н.

В плане счетов в разделе 6 «Расчеты» содержатся счета предназначенные для обобщения информации обо всех видах расчетов организации с различными юридическими и физическими лицами, а так же внутрихозяйственных расчетов. Для этого существуют несколько счетов: 60 «Расчеты с поставщиками и подрядчиками», 62 «Расчеты с покупателями и заказчиками», 63 «Резервы по сомнительным долгам».

Методические указания по инвентаризации имущества и финансовых обязательств - Приказ Минфина РФ от 13. 06. 95 г. № 49 содержит информацию об инвентаризации расчетов.

Альбом унифицированных форм первичной учетной документации разработан Госкомстатом России на основании Постановления Правительства Российской Федерации от 8 июля 1997 года N 835. Формы первичной учетной документации данного альбома утверждены Постановлением Госкомстата России от 9 августа 1999г. N 66. Применение унифицированных форм первичной учетной документации регламентируется «Положением по ведению бухгалтерского учета и отчетности в Российской Федерации», утвержденным Министерством финансов Российской Федерации от 29 июля 1998 года N 34н.

Так же отношения, возникающие между поставщиками и подрядчиками, покупателями и заказчиками регулирует Указ Президента РФ от 19. 10. 93 г. № 1662 «Об улучшении расчетов в хозяйстве и повышении ответственности за их своевременное проведение» и другие.

1 . 2 Понятие и виды дебиторской и кредиторской задолжности

Под дебиторской понимают задолженность других организаций, работников и физических лиц перед данной организацией (задолженность покупателей за купленную продукцию, подотчетных лиц за выданные им под отчет денежные суммы и др.). А организации и лица, которые должны данной организации, называются дебиторами.

Также к понятию дебиторская задолженность можно добавить то, что - это элемент оборотного капитала, сумма долгов, причитающихся организации от юридических или физических лиц. Увеличение дебиторской задолженности означает отвлечение средств из оборота.

Дебиторскую задолженность можно классифицировать по различным критериям:

По причинам образования дебиторская задолженность делится на оправданную и неоправданную. К оправданной относится дебиторская задолженность, срок погашения которой еще не наступил или составляет менее одного месяца и которая связана с нормальными сроками документооборота; к неоправданной - просроченная задолженность, а также задолженность, связанная с ошибками в оформлении расчетных документов, с нарушением условий хозяйственных договоров и т. д. Существует еще безнадежная дебиторская задолженность - это счета, которые покупатели не оплатили. Безнадежные долги списываются на убытки по истечении срока исковой давности;

По сроку платежа классифицируется на отсроченную (срок исполнения обязательств, по которой еще не наступил) и просроченную (срок исполнения обязательств по которой уже наступил) ;

По статьям бухгалтерского баланса дебиторская задолженность делится на следующие виды: покупатели и заказчики; векселя к получению; задолженность дочерних и зависимых обществ; авансы выданные; прочие дебиторы.

По срокам образования дебиторская задолжность делится на две группы: краткосрочная - задолженность, платежи по которой ожидаются в течение 12 месяцев после отчетной даты и долгосрочная - задолженность, платежи по которой ожидаются более чем через 12 месяцев после отчетной даты.

Кредиторской называют задолженность организации перед другими организациями, работниками и лицами, которые называются кредиторами.

Как правовая категория кредиторская задолженность - это особая часть имущества организации, являющаяся предметом обязательственных правоотношений между организацией и ее кредиторами. Организация владеет и пользуется кредиторской задолженностью, но она обязана вернуть или выплатить данную часть имущества кредиторам, которые имеют права требования на нее. Данная часть имущества - это долги организации, чужое имущество, чужие денежные средства, находящиеся во владении организации-должника.

Кредиторов, задолженность которым возникла в связи с покупкой у них материальных ценностей, называют поставщиками. Задолженность по начисленной заработной плате работникам организации, по суммам начисленных платежей в бюджет, внебюджетные фонды, фонды социального назначения и другие подобные начисления называют обязательствами по распределению.

Поскольку кредиторская задолженность служит одним из источников средств, ее показывают в пассиве баланса. Учет кредиторской задолженности ведется по каждому кредитору отдельно, а в обобщающих показателях отражают общую сумму кредиторской задолженности.

По действующим правилам в пояснениях к бухгалтерскому балансу и отчету о финансовых результатах, в числе других дополнительных данных указывают сведения о наличии на начало и конец отчетного периода отдельных видов кредиторской задолженности. В состав кредиторской задолженности входят показатели по следующим ее видам: поставщики и подрядчики; векселя к уплате; авансы полученные; прочие кредиторы.

1 . 3 Формы расчетов между организациями

В соответствии со ст. 861 ч. 2 Гражданского кодекса РФ, расчеты с участием граждан, не связанные с осуществлением ими предпринимательской деятельности, могу производиться наличными деньгами (ст. 140) без ограничения суммы или в безналичном порядке. Расчеты между юридическими лицами, а так же расчеты с участием граждан, связанные с осуществлением ими предпринимательской деятельности, производятся в безналичной порядке.

Покупатели и поставщики в расчетах между собой могут применять следующие формы безналичных расчетов: платежное поручение, аккредитивами, чеками, по инкассо.

В расчетах между ними банки не вмешиваются в их договорные отношения.

Расчетными документами при осуществлении указанных форм расчетов является: платежное поручение, аккредитивы, чеки, платежное требование, инкассовое поручение.

К исполнению эти документы применяются банком независимо от суммы и в количестве экземпляров, необходимом для всех участников расчетов. На первом экземпляре расчетного документа должны быть подписи, как правило, руководителя, главного бухгалтера, т. е. первых двух лиц, имеющих право подписи таких документов. Допускается наличие одной записи в случае, когда руководитель организации ведет учет лично.

При безналичной форме расчетов платежи между участниками текущих обязательств осуществляются путем предоставления в банк платежного требования в зависимости от того, кому принадлежат инициатива погашения долга.

Платежное поручение выписывается в случае, когда инициатива платежа исходит от плательщика при наличии на его расчетном счете денежных средств. Оформление платежного поручения имеет место по таким операциям, как уплата платежей в бюджет, во внебюджетные фонды, перевод заработной платы отдельных работников на счета Сбербанка, погашение предварительной и последующей оплаты за ТМЦ, выполненные работы и оказанные услуги. Срок предоставления платежного поручения в банк - не позднее 10 дней с даты выписки.

Банк принимает платежное поручение к оплате независимо от наличия денежных средств на счетах плательщика. При наличие картотеки № 2 по мере поступления денежных средств допускается частичная оплата платежных поручений. В таких случаях банком в качестве расчетного документа дополнительно используется платежный ордер (ф. № 0401066), а на лицевой стороне частично оплачиваемого платежного поручения в верхнем правом углу делается отметка «частичная оплата». На обратной стороне данного платежного поручения указываются порядковый номер и дата платежного ордера, сумма остатка, заверенные работником банка.

Расчеты платежными поручениями:

отгрузка ТМЦ; 2, 3- передача платежного поручения; 4- выписка о списании суммы; 5- выписка о зачислении суммы; 6- операции по перечисления суммы

Расчеты по аккредитивам менее распространенная форма расчетов и применяется, как правило, для гарантированной оплаты поставщиков их поставок.

Аккредитивная форма расчетов есть условное денежное обязательство, принимаемое банком выполнить поручение плательщика по погашению своего долга перед конкретным поставщиком. Последний должен представить в банк необходимые документы, подтверждающие основания для выполнения данной операции.

Покрытые (депонированные) аккредитивы открываются в банке эмитента за счет средств поставщика или кредита банка на имя конкретного поставщика.

Поэтому аккредитивы не редко называют именными. Они переводятся банком-эмитентом в распоряжение исполнительного банка по месту нахождения поставщика. Исполняющий банк переводит средства аккредитива в полной сумме или частично на счет поставщика при условии выполнения последним обязательств в соответствии с условиями договора с плательщиком. Подтверждением этих обязательств является предоставление поставщиком в исполняющий банк необходимых документов (ТТН, сертификат и др.)

Непокрытые (гарантированные) аккредитивы предусматривают списание исполняющим банком, которому банком-эмитентом предоставлено такое право, средства с ведущего у него корреспондентского счета суммы в пределах выставленного аккредитива. Все условия, регулирующие порядок списания денежных средств с корреспондентского счета банка-эмитента по гарантированному аккредитиву, устанавливаются в соглашении между банками.

Отзывные аккредитивы в основе своей означают возможный отзыв плательщиком, что может быть результатом того, что поставщик не выполняет свои обязательства в согласованные сроки или не в полном объеме. В последнем случае по письменному распоряжению плательщика банк-эмитент производит частичный платеж, а оставшаяся сумма аккредитива подлежит возврату на счет плательщика или направляется на частичное погашение кредита. Во всех таких случаях согласие на проведение подобных операций с аккредитивом со стороны поставщика не требуется. Оно обязательно только при открытии безотказного аккредитива.

Подтвержденный аккредитив предусматривает безотзывного аккредитива исполняющим банком по просьбе банка-эмитента.

Условия применения аккредитивной формы расчетов допускают предварительный акцепт уполномоченным лицом плательщика выставленных счетов поставщика, который исполняет свои обязанности по месту нахождения последнего.

Закрытие аккредитива осуществляется исполняющим банком при наличии одного из следующих условий: по истечении срока действия аккредитива независимо от суммы его наличия; досрочно по заявлению получателя средств об отказе от дальнейшего использования аккредитива, если это оговорено в договоре между ним и плательщиком; по распоряжению плательщика о полном и частичном отзыве аккредитива.

Аккредитивная форма расчетов:

1 - заявление на аккредитив; 2 - депонирование средств; 3 - извещение об аккредитиве; 4 - отгрузка ТМЦ; 5 - документы об отгрузке; 6 - зачисление средств на счет поставщика

Неиспользованные суммы аккредитива по истечении срока их действия или в других случаях направляются на восстановление средств или частичное погашение обязательств на те счета, с которых они были взяты.

Платежное требование - расчетный документ, предусматривающий, что инициатива в погашении платежа в данном случае исходит от поставщика. Документ выписывается в 3 экземплярах и вместе с отгрузочными документами при реестре направляется в банк покупателя. Последний оставляет у себя отгрузочные документы и помещает в карточку № 1. Платежные требования направляются плательщику для акцепта, т. е. согласия на отплату. При согласии оплатить плательщик заверяет все экземпляры платежных требований подписями лиц, уполномоченных распоряжаться счетом, и оттиском печати и возвращает в банк.

Первый экземпляр служит основанием для списания средств с расчетного счета плательщика и после помещается в документы дня банка. Второй - направляется банку, обслуживающему поставщика, третий - вместе с отгрузочными документами возвращается плательщику как расписка в приеме и совершении оплаты.

Когда конкретная операция по платежу исполняется двумя банками - поставщика и плательщика, платежное требование выписывают в 4-х экземплярах.

Общая схема расчетов по платежным требованиям представлена:

Размещено на http://www.allbest.ru/

Рисунок 3 - Расчеты платежными требованиями:

1- отгрузка ТМЦ; 2 - отгрузочные документы; 3- заполненное на акцептованную сумму платежное поручение; 4 - перевод денежных средств; 5 - выписка с расчетного счета о списании суммы; 6 - выписка с расчетного счета о зачислении

Представление на инкассо платежные требования, равно как и инкассовые поручения, при недостаточности средств на счете плательщика оплачиваются по мере поступления денежных средств в очередности, предусмотренной действующим законодательством.

Плательщик вправе отказаться от акцепта предъявленных к нему требований на полную или частичную сумму.

Основания для полного отказа от суммы платежа следующие: продукция, выполненные работы и оказанные услуги реально не были заказаны; имеет место досрочное исполнение предъявленных обязательств без его согласия; сумма предъявленных обязательств рассчитана по ценам, не согласованным с покупателем; документально подтверждена поставка недоброкачественной продукции, что исключает применение ее по прямому назначению и т. п.

Инкассовые поручения - выписывают, как правило, налоговые, если клиент не уплачивает обязательные взносы. По решению налоговых органов, судебных органов на основании инкассового поручения банк списывает средства со счета клиента. Эта форма расчетов представляет собой банковскую операцию, посредством которой банк поставщик (банк-эмитент) за счет клиента на основании расчетных документов осуществляет действия по получению от плательщика платежа. Расчеты по инкассо производятся на основании платежных требований, оплата которых может производиться по распоряжению плательщика (с акцептом) или без его распоряжения (в безакцептном порядке), а так же на основании инкассового поручения, оплата которых производится без распоряжения плательщика (в бесспорном порядке)

Чек - денежный документ, дающий право банку списать денежные средства со счета чекодателя на счет предъявителя чека.

При расчете чеками в качестве плательщика выступает только банк, в котором чекодатель - лицо, выписавшее чек, имеет средства, позволяющие дать распоряжение банку произвести по его поручению платеж указанной в ней суммы чекодателю, т. е. кредитору. Обязательными реквизитами чека, придающими ему юридическую силу, являются: наименование в тексте документа слова «чек»; четко обозначенное поручение плательщику выплатить определенную денежную сумму; наименование плательщика и указание счета, с которого следует осуществить платеж; указание валюты платежа; указание даты и места составления чека; подпись лица, выписавшего чек, - чекодателя. Форма чека с приведенными реквизитами утверждается ЦБ РФ. При оплате индоссированного чека плательщик обязан проверить правильность индоссаментов (передаточных данных), но не подписи индоссантов. Тем самым признается, что чековый индоссамент возлагает ответственность за оплату чека на индоссанта.

Лицо, оплатившее чек, имеет право потребовать передачи ему чека с распиской в получении платежа.

Гарантия платежа (аваль) по чеку в полной и частичной сумме дается любым лицом, кроме плательщика, путем проставления на лицевой стороне чека или на дополнительном листе надписи «считать за аваль» с указанием, кем и за кого он дан. Если данной надписи на чеке нет, считается, что он дан за чекодателя.

Отказ в оплате чека должен быть удовлетворен одним из следующих трех способов:

Нотариусом в форме протеста или составления акта;

Указанием на чеке отметки плательщика об отказе оплатить;

Указанием на чеке даты инкассирующего банка и отметке о том, что чек своевременно выставлен и не оплачен.

Общая схема расчетов с использованием чеков приведена:

Расчеты чеками:

1- заявление на получение чековой книжки; 2- платежное поручение для депонирования средств; 3- депонирование средств; 4- выдача чековой книжки; 5- отгрузка ТМЦ; 6- выдача чека; 7- реестр чеков для оплаты; 8- требование на оплату; 9- перечисление средств

1 . 4 Документальное оформление расчетов с поставщиками и покупателями

Для учета расчетов с поставщиками и подрядчиками используют следующие документы (документы приведены на примере ООО «Автостиль») :

договор купли-продажи;

накладная, оформляемая при отгрузке товара; на ее основании производят оприходование (постановку на учет) товарно-материальных ценностей, она содержит их основные характеристики (Приложение №1) ;

товарно-транспортная накладная (предназначена для учета движения товарно-материальных ценностей и расчетов за их перевозки автотранспортом, унифицированная форма ТТН № 1-Т, утверждена постановлением Госкомстата России от 28 ноября 1997 г. № 78, состоит из 2-х разделов - товарного и транспортного. Первый заполняет отправитель или получатель, а второй - организация, осуществляющая доставку).

счет - документ, выписываемый поставщиком до поставки товарно-материальных ценностей или исполнителем работ заказчику; является уведомлением, за что и в какой сумме должна быть произведена оплата (Приложение №2) ;

счет-фактура - документ, выписываемый поставщиком для правильного расчета и платежа налога на добавленную стоимость (Приложение №3) ;

доверенность применяется для оформления права отдельного лица выступать в качестве доверенного для получения материальных ценностей;

акт о приемке материалов - документ, составляемый при поступлении материальных ценностей, если обнаруживается недостача или они не соответствуют требуемым качественным параметрам; является основанием для предъявления претензий к поставщику;

коммерческий акт (составляется, если недостача произошла в пути следования).

Счет-фактура является документом, служащим основанием для принятия предъявленных сумм налога к вычету или возмещению. Он должен быть составлен в соответствии с требованиями Налогового кодекса РФ (п. 5 ст. 169, глава 21) и постановления Правительства РФ от 02. 12. 2000 № 914 «Об утверждении правил ведения журналов учета полученных и выставленных счетов-фактур, книг покупок и книг продаж при расчетах на добавленную стоимость».

Он содержит в себе обязательные реквизиты: порядковый номер и дату выписки, наименование, адрес, ИНН налогоплательщика и покупателя, наименование и адрес грузоотправителя и грузополучателя, номер платежно-расчетного документа, наименование поставляемых товаров, описание выполненный работ и оказанных услуг, количество поставляемых по счету-фактуре товаров (работ, услуг), исходя из принятых по нему единиц измерения, цена за единицу измерения по договору без учета налога, стоимость товаров, имущественных прав за все количество поставляемых по счету-фактуре товаров, переданных имущественных прав без налога, сумма акцизов по подакцизным товарам, налоговая ставка, сумма налога, предъявляемая покупателя товаров, имущественных прав, определяемая исходя из применяемых налоговых ставок, стоимость всего количества поставляемых по счету-фактуре товаров, переданных имущественных прав с учетом суммы налога, страна происхождения товаров, таможенной декларации.

Организация-поставщик выписывает счет-фактуру на стоимость товара, определенную исходя из цены с учетом транспортных расходов.

Согласно ст. 169 НК РФ счет-фактура подписывается руководителем и главным бухгалтером организации, либо иными уполномоченными лицами.

Первичными документами по учету расчетов с покупателями и заказчиками являются (документы приведены на примере ООО «СевЗапТорг») :

договор купли-продажи;

договор поставки (Приложение №4) ;

товарно-транспортная накладная (Приложение №5) ;

накладная на отпуск товаров на сторону (Приложение №6) ;

акт приема-сдачи выполненных работ (оказанных услуг) (Приложение №7) ;

счет (Приложение №8) ;

счет-фактура (Приложение №9).

Г лава 2 . Организация учета расчетов с поставщиками и покупателями

В данной главе будет рассмотрена организация учета расчетов с поставщиками и покупателями в ООО «Автостиль».

ООО «Автостиль» работает с 1997 года. Деятельность данной компании направлена на:

Сервисное и техническое обслуживание автомобилей марки Mercedes-Benz.

Устанoвка и продажа оригинальные фирменные аксессуары и запчасти для автомобилей Mercedes-Benz.

Обновление и перетяжка кожаных салонов автомобилей Mercedes-Benz, переделка салонов под мобильный офис.

Подбор и установка аудио-, видеосистем и охранных комплексов для автомобилей Mercedes-Benz.

Автомойка, полировка кузова автомобиля, химчистка салонов.

Подбор автомобилей Mercedes-Benz под покупку (по цвету, по модели, по стоимости, по году выпуска).

Послеаварийное восстановление автомобилей Mercedes-Benz.

2 . 1 Синтетический и аналитический учет расчетов с поставщиками и подрядчиками

К поставщикам и подрядчикам относят организации, поставляющие сырье и другие товарно-материальные ценности, а также выполняющие разные работы (капитальный, текущий ремонт основных средств и др.) и оказывающие различные виды услуг.

Расчеты с поставщиками и подрядчиками осуществляются после отгрузки ими товарно-материальных ценностей, выполнения работ, оказания услуг либо одновременно с ними с согласия организации. Поставщикам и подрядчикам может быть выдан в соответствии с хозяйственным договором аванс.

Организации сами выбирают форму расчетов за поставленную продукцию, выполненные работы, оказанные услуги.

Для обобщения информации о расчетах с поставщиками и подрядчиками предназначен счет 60 «Расчеты с поставщиками и подрядчиками». Все операции, связанные с расчетами за приобретенные материальные ценности, принятые работы, оказанные услуги отражаются на данном счете независимо от времени оплаты.

На этом счете учитываются расчеты:

За полученные товарно-материальные ценности, принятые выполненные работы и потребленные услуги, включая предоставление электроэнергии, газа, воды и т. п., а также по доставке или переработке материальных ценностей, расчетные документы на которые акцептованы и подлежат оплате через банк;

За товарно-материальные ценности, работы и услуги, на которые расчетные документы от поставщиков или подрядчиков не поступили (так называемые неотфактурованные поставки) ;

За излишки товарно-материальных ценностей, выявленные при их приемке (когда фактическое количество поступивших ценностей превышает количество, указанное в расчетных документах поставщиков) ;

За услуги по перевозкам, в том числе по недоборам и переборам тарифа;

За все виды услуг связи;

Генерального подрядчика со своими субподрядчиками при выполнении договора строительного подряда.

Счет 60 «Расчеты с поставщиками и подрядчиками» является активно-пассивным. Дебетовое сальдо означает сумму авансов (предоплаты), выданных поставщикам и подрядчикам.

Кредитовое сальдо по счету 60 свидетельствует о суммах задолженности организации поставщикам и подрядчикам по неоплаченным расчетным документам и неотфактурованным поставкам. Оборот по дебету счета показывает суммы оплат, списаний и зачетов за товарно-материальные ценности, работы и услуги в отчетном месяце. Оборот по кредиту счета отражает стоимость полученных от поставщиков товарно-материальных ценностей, выполненных подрядчиками работ и оказанных услуг за отчетный месяц.

По кредиту счета 60 отражают стоимость принимаемых к бухгалтерскому учету товарно-материальных ценностей, работ, услуг.

На счете 60 задолженность отражается в пределах сумм акцепта. При обнаружении недостач по поступившим товарно-материальным ценностям, несоответствия цен, обусловленных договором, счет 60 кредитуют на соответствующую сумму в корреспонденции со счетом 76 «Расчеты с разными дебиторами и кредиторами» (субсчет «Расчеты по претензиям»).

Без согласия организации в безакцептном порядке оплачиваются требования за отпущенный газ, воду электроэнергию, почтово-телеграфные услуги и др.

Аналитический учет по счету 60 ведется, по каждому предъявленному счету, а расчетов в порядке плановых платежей - по каждому поставщику и подрядчику. При этом построение аналитического учета должно обеспечивать возможность получения необходимых данных по: поставщикам; по акцептованным и другим расчетным документам, срок оплаты, которых не наступил; поставщикам по неоплаченным в срок расчетным документам; поставщикам по неотфактурованным поставкам; авансам выданным; поставщикам по выданным векселям, срок оплаты которых не наступил; поставщикам с просроченным оплатой векселям; поставщикам по полученному коммерческому кредиту и др.

Учет расчетов с поставщиками и подрядчиками в рамках группы взаимосвязанных организаций, о деятельности которой составляется сводная бухгалтерская отчетность, ведется на счете 60 обособленно.

Аналитический учет расчетов с поставщиками при расчетах и порядке плановых платежей ведется в ведомости № 5, данные которой в конце месяца включают общими итогами по корреспондирующим счетам в журнал-ордер № 6.

Синтетический учет расчетов с поставщиками ведут в журнале-ордере № 6 и «Реестре операций по расчетам с поставщиками» (приложение к журналу ордеру № 6). В этом журнале синтетический учет сочетается с аналитическим. Журнал-ордер № 6 является комбинированным регистром, где осуществляется аналитический и синтетический учет расчетов с поставщиками и подрядчиками. Для каждого из них отводится одна строка, в которой фиксируется начальное сальдо, начисление кредиторской задолженности и ее погашение, конечное сальдо. После подведения итогов по журналу-ордеру № 6 и их сверки с другими регистрами полученный кредитовый оборот переносят в Главную книгу.

Журнал-ордер № 6 по счету 60 «Расчеты с поставщиками и подрядчиками» открывается на год с использование вкладных листов. Реестры операций по расчетам с поставщиками ведут раздельно по каждому поставщику за тот же период, что и журнал-ордер.

На основании поступивших первичных документов в реестрах в течение месяца делают записи в хронологическом порядке, т. е. по каждому поставщику накапливают суммы расчетных операций по соответствующим материальным ценностям, задолженности по счету 60, ее оплаты и др.

В ООО «Автостиль» к счету 60 «Расчеты с поставщиками и подрядчиками» открываются следующие субсчета:

60-01 «Расчеты с поставщиками и подрядчиками по акцептованным и другим расчетным документам»;

60-02 «Расчеты по неотфактурованным поставкам»;

60-03 «Расчеты с поставщиками и подрядчиками по авансам выданным»;

60-04 «Расчеты по векселям, выданным поставщикам и подрядчикам»;

60-05 «Расчеты по векселям, выданным прочим контрагентам».

Схема отражения на счетах бухгалтерского учета операций, связанных с расчетами с поставщиками и подрядчиками, которые используются в ООО «Автостиль», приведена ниже.

Таблица 1

Журнал хозяйственных операций, связанных с расчетами с поставщиками и подрядчиками

|

Корреспонденция счетов |

||||

|

Отражена задолженность перед поставщиками и подрядчиками за выполненные работы производственного характера: на сумму без НДС На сумму НДС |

||||

|

Подрядчиками оказаны услуги по реализации продукции |

||||

|

Предъявлена претензия поставщику по выявленным при проверке его расчетных документов несоответствия цен, обусловленных договорами, а также при выявлении арифметических ошибок |

||||

|

Отражена задолженность перед поставщиками и подрядчиками за выполненные работы, связанные с прочими расходами: на сумму без НДС На сумму НДС |

||||

|

Отражена задолженность перед поставщиками и подрядчиками за выполненные работы, имеющие отношение к расходам будущих периодов: на сумму без НДС На сумму НДС |

||||

|

Приняты к оплате счета поставщиков за поступившее оборудование |

||||

|

Приняты к оплате счета подрядчиков за выполненные работы по капитальному строительству |

||||

|

Начислена задолженность за приобретение животных у других организаций |

||||

|

Приняты к оплате счета поставщиков за поступившие товары |

||||

|

Погашена задолженность перед поставщиками и подрядчиками путем перечисления денежных средств с расчетного счета организации |

||||

|

Погашена задолженность перед поставщиком путем выдачи денежных средств из кассы организации |

||||

|

Оплачен счет поставщика и уплаченная сумма НДС, подлежащая налоговому вычету |

||||

|

Оплачен счет поставщика путем внесения подотчетным лицом наличных денежных средств в кассу контрагента |

||||

|

Списана кредиторская задолженность перед поставщиком по истечении строка исковой давности: на сумму задолженности включая НДС На сумму НДС |

2 . 2 Синтетический и аналитический учет расчетов с покупателями и заказчиками

В бухгалтерском учете при отгрузке продукции покупателям возникает дебиторская задолженность, которая отражается на счете 62 «Расчеты с покупателями и заказчиками».

Счет 62 «Расчеты с покупателями и заказчиками» активно-пассивный. Кредитовое сальдо по нему означает, что деньги перечислены покупателем на расчетный счет организации, а товар еще не получен. Дебетовое сальдо возникает, когда товар отгружен, но не оплачен. По дебету счета отражают суммы, на которые предъявлены расчетные документы, по кредиту - суммы поступивших платежей (включая суммы полученных авансов).

Счет 62 «Расчеты с покупателями и заказчиками» кредитуется в корреспонденции со счетами учета денежных средств, расчетов на суммы поступивших платежей (включая суммы полученных авансов) и т. п. При этом суммы полученных авансов и предварительной оплаты учитываются обособленно.

При реализации имущества за иностранную валюту на счете 62 «Расчеты с покупателями и заказчиками» отражаются возникшие при переоценке задолженности курсовые разницы, которые увеличивают (уменьшают) оборот по этому счету.

Аналитический учет по счету 62 «Расчеты с покупателями и заказчиками» ведется по каждому предъявленному покупателям (заказчикам) счету, при расчетах плановыми платежами - по каждому покупателю и заказчику. При построение аналитического учета должна обеспечиваться возможность получения данных о задолженности, обеспеченной векселями, срок поступления средств по которым не наступил; дисконтированными векселями (учтенными в банках) ; векселями, по которым денежные средства не поступили в срок; по расчетным документам, срок оплаты которых не наступил; по неоплаченным в срок расчетным документам; по авансам полученным.

Для ведения аналитического учета по субсчетам счета 62 предназначена ведомость № 38. Это оборотная ведомость, в которой записываются по каждой позиции аналитического учета дебетовый и кредитовый остаток на начало месяца или года, обороты по дебету или кредиту в корреспонденции с соответствующими счетами. Все расчеты предприятий с другими организациями строятся на основании заключаемых с ними договоров-контрактов, где указаны сроки и условия поставки продукции, порядок оплаты и т. п. Документами по возникновению расчетных взаимоотношений являются акты-приемки передачи, в которых указывают, какая продукция принята и в каком количестве, причитающаяся оплата и т. п.

Синтетический учет расчетов с покупателями и заказчиками ведется в журнале-ордере № 11 отдельно по каждой организации и каналу реализации. В нем записывают в конце месяца результаты по счету 62 и сверяют их с данными ведомости № 38. После сверки оборот по кредиту счета 62 переносят в Главную книгу.

В ООО «Автостиль» к счету 62 «Расчеты с покупателями и заказчиками» открываются следующие субсчета:

62-01 «Расчеты с покупателями и заказчиками»;

62-02 «Расчеты по авансам полученным»;

62-03 «Расчеты по векселям полученным».

У покупателя могут быть транспортно-заготовительные расходы, которые включаются в фактическую себестоимость приобретенных материальных ценностей и отражаются в составе материальных затрат. Организация должна выбрать и закрепить в своей учетной политике метод учета транспортных расходов. В ОО «Автостиль» транспортные расходы учитываются в составе материальных затрат и увеличивают себестоимость материальных ценностей.

Схема отражения на счетах бухгалтерского учета операций, связанных с расчетами с покупателями и заказчиками, которые используются в ООО «Автостиль», приведена ниже.

Таблица 2

Журнал хозяйственных операций, связанных с расчетами с покупателями и заказчиками.

|

Корреспонденция счетов |

||||

|

Возврат покупателям, заказчикам ранее полученных авансов, излишне перечисленных сумм, уплата неустоек и штрафов |

||||

|

Отражение отпуска продукции и товаров посреднической организацией покупателю |

||||

|

Принятие права требования задолженностей покупателей и заказчиков от обособленных учреждений. |

||||

|

Отражение задолженности по предъявленным расчетным документам за проданную продукцию и товары. Положительные суммовые разницы |

||||

|

Отражение задолженности по предъявленным расчетным документам за проданные основные средства, МПЗ и др. активы. Отражение положительных суммовых разниц |

||||

|

Получение наличных и безналичных денег, переводов в погашение задолженности покупателей. Получение предварительной оплаты и авансов. Оплата векселей покупателями |

50, 51, 52, 55, 57 |

|||

|

Отражение зачетов по товарообменным операциям |

||||

|

Зачет авансов полученных и предварительной оплаты |

||||

|

Списание сомнительных долгов за счет ранее созданного резерва |

||||

|

Списание дисконтированных векселей после их оплаты и получения извещения от банка |

||||

|

Предоставление займа работникам путем индоссирования полученных векселей |

||||

|

Передача векселей по индоссаменту в счет оплаты задолженности учредителям по выплате доходов |

||||

|

Предоставление претензий за несвоевременную оплату векселей. Списание задолженности покупателей при уступке права требования |

||||

|

Уступка права требования долга с покупателей и заказчиков в пользу обособленных подразделений. Передача в доверительное управление задолженности покупателей в состав др. активов |

2 . 3 Учет авансов и взаимозачетов

Задаток - это сумма, передаваемая продавцу в счет платежей, которые покупатель должен по договору (ст. 380 ГК РФ).

Аванс - денежная сумма или другая имущественная ценность, передаваемая в счет предстоящих платежей и предшествующая передаче материальных ценностей, выполнению работ, оказанию услуг. Аванс является особой формой кредита, пополняющей величину оборотных средств поставщиков.

Инструкция по применению Плана счетов бухгалтерского учета, утвержденная Приказом Минфина России от 31 октября 2000 г. N 94н, для учета авансов полученных предусматривает использование специального субсчета к счету 62 «Расчеты с покупателями и заказчиками».

В соответствии с п. 3 Положения по бухгалтерскому учету «Доходы организации» ПБУ 9/99, утвержденного Приказом Минфина России от 6 мая 1999 г. N 32н, поступления от других юридических и физических лиц в порядке предварительной оплаты продукции не будут признаваться доходами организации.

Поступившую на расчетный счет организации сумму предварительной оплаты в счет предстоящей поставки товаров (работ, услуг) отражают в бухгалтерском учете следующей записью:

Дебет 51 Кредит 62, субсчет «Расчеты по авансам полученным»,

Отражено поступление аванса в счет предстоящей поставки товаров (оказания услуг) ;

Дебет 62, субсчет «Расчеты по авансам полученным», Кредит 68, субсчет «Расчеты по НДС»,

Отражено начисление в бюджет НДС с аванса по ставке 18%.

В соответствии с п. 5 ПБУ 9/99 выручка от продажи продукции будет являться доходом от обычных видов деятельности. Выручка может признаваться в бухгалтерском учете при наличии условий, указанных в п. 12 ПБУ 9/99. В частности, принимается к учету в сумме, равной величине поступления денежных средств и иного имущества и (или) величине дебиторской задолженности, определяемой исходя из цены, установленной договором между организацией и покупателем, что согласуется с нормами п. 6 ПБУ 9/99.

В бухгалтерском учете бухгалтером делаются следующие записи:

Дебет 62 Кредит 90-1

Отражена выручка от реализации товара;

Дебет 90-2 Кредит 41

Списана себестоимость проданного товара;

Дебет 90-3 Кредит 68, субсчет «Расчеты по НДС»,

Начислена сумма НДС с реализации, подлежащая уплате в бюджет.

После фактической реализации продукции или оказания услуг бухгалтер организации производит зачет ранее полученной предварительной оплаты в счет данной поставки продукции. Это отражается в бухгалтерском учете следующей записью:

Дебет 62, субсчет «Расчеты по авансам полученным», Кредит 62

Произведен зачет ранее полученного аванса.

При использовании расчетов авансами к счету 60 открывается субсчет «Расчеты по авансам выданным». По дебету этого субсчета организации-покупатели отражают суммы авансов, выданных под поставку материальных ценностей (работ) или под оплату при частичной готовности продукции, работ. По кредиту субсчета «Расчеты по авансам выданным» отражают зачтенные поставщиком суммы ранее выданных авансов при оплате готовности изделий или законченных работ.

Дебет 60, субсчет «Расчеты по авансам выданным», Кредит 50, 51, 52, 55

Выданы поставщику авансы или оплачена продукция, принятая при частичной готовности;

Дебет 60 Кредит 60, субсчет «Расчеты по авансам выданным»

Зачтены поставщиками при оплате законченных работ ранее выданные им авансы.

По счету 62 у ООО «Автостиль» открыт субсчет 62-2 «Расчеты по авансам, полученным в рублях», который используется организацией-поставщиком для учета расчетов с покупателями и заказчиками. По кредиту данного субсчета отражаются суммы:

полученных авансов;

полученной платы при частичной готовности продукции и работ - в корреспонденции со счетами денежных средств.

По дебету субсчета отражаются зачтенные покупателем (заказчиком) суммы:

полученных авансов;

платы по частичной готовности продукции и работ - при предъявлении расчетных документов за поставленные изделия полной готовности и выполненные работы.

В бухгалтерском учете организации возможны следующие записи:

Дебет 51 Кредит 62-2

Получены авансы под поставку товарно-материальных ценностей;

Дебет 62-2 Кредит 68

Отражена сумма НДС на основании документов о полученных авансах;

Дебет 62-2 Кредит 62

Зачтены покупателем суммы ранее полученных авансов при предъявлении расчетных документов за полностью произведенную продукцию и выполненные работы;

Дебет 68 Кредит 62-2

Восстановлена сумма НДС, начисленная ранее в бюджет по полученным авансам.

В ООО «Автостиль» в последнее время не проводилось операций, с использованием авансовых платежей.

Зачет встречных требований является одним из способов прекращения обязательств, предусмотренных гл. 26 ГК РФ.

Порядок проведения взаимозачетов установлен ст. 410 ГК РФ, согласно которой обязательство одного участника договора прекращается полностью или частично зачетом встречного однородного требования другого участника договора, срок исполнения которого наступил либо срок которого не указан или определен моментом востребования. Для зачета достаточно заявления одной стороны.

Необходимость проведения взаимозачетных операций возникает тогда, когда между двумя организациями заключены два различных самостоятельных договора на поставку продукции, выполнение работ или оказание услуг, а расчет денежными средствами по каким-либо причинам невозможен. Такие договоры могут быть заключены одновременно или в разное время. В этих договорах могут быть указаны различные суммы, условия оплаты и сроки выполнения обязательств. У организаций образуются взаимные кредиторские и дебиторские задолженности, и возможным способом их погашения является зачет взаимных требований.

Проведение взаимозачета возможно при соблюдении следующих условий (ст. 410 ГК РФ) :

Наличие встречных или «круговых» задолженностей, признанных и не оспариваемых сторонами договоров. Стороны, производящие зачет, не вправе погасить требование, предъявленное одному из участников зачетной операции сторонней организацией, не участвующей в сделке по зачету требований;

Однородность встречных требований. Денежные обязательства признаются однородными вне зависимости от оснований их возникновения. Неоднородные взаимные требования погасить зачетом нельзя. Например, одна организация имеет задолженность по оплате перед другой организацией по договору купли-продажи, которая, в свою очередь, должна выполнить по договору подряда строительные работы для первой. Обязательства неоднородны, поскольку с одной стороны возникло денежное обязательство, а с другой - обязательство по выполнению строительных работ;

Взаимозачетная операция подлежит проведению лишь по обязательствам, срок которых наступил либо срок которых не указан или определен моментом востребования. Это означает, что зачесть можно только то обязательство, которое не было выполнено в срок и превратилось в задолженность. Договор, в котором отсутствует условие о сроке его действия, признается действующим до момента окончания исполнения сторонами своих обязательств.

Согласно ст. 314 ГК РФ обязательства, срок исполнения которых определен в договоре моментом востребования, должник обязан исполнить в семидневный срок со дня предъявления кредитором требования о его исполнении. Течение срока исковой давности начинает исчисляться после 7 дней с момента предъявления претензий должнику. Поэтому началом течения срока исковой давности в этом случае станет не день предъявления требований, а 8-й день с момента его предъявления.

Случаи недопустимости зачета указаны в ст. 411 ГК РФ. Применительно к юридическим лицам, осуществляющим коммерческую деятельность, не допускается зачет взаимных требований, если одной стороной предъявляется требование о зачете задолженности, по которой истек срок исковой давности (который в общем случае равен 3 годам с момента возникновения задолженности) или этот срок наступит в момент оформления зачета.

Кроме того, зачет взаимных требований может быть произведен только при отсутствии в условиях встречных договоров явно выраженной воли сторон о невозможности взаимного зачета по любому из них.

ГК РФ допускает как полное, так и частичное погашение взаимных требований при проведении взаимозачета. Следовательно, величина обязательств сторон может быть различной и необязательно равной. В этом случае зачет производится на сумму наименьшей задолженности. У стороны, чья задолженность была больше, останется по-прежнему непогашенной часть обязательства.

Документальное оформление взаимозачетных операций

В соответствии со ст. 9 Федерального закона от 21. 11. 1996 N 129-ФЗ «О бухгалтерском учете» (далее - Закон о бухгалтерском учете) все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Эти документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет.

Кроме того, согласно ст. 161 ГК РФ сделки между юридическими лицами должны совершаться в письменной форме, а соглашение об изменении договора совершается в той же форме, что и договор. Следовательно, при внесении изменений в договор они должны быть отражены в письменном виде.

Таким образом, одного письменного распоряжения руководителя организации для оформления взаимозачетной операции бухгалтеру недостаточно.

Зачет взаимных требований может быть произведен либо по заявлению одной из сторон, либо по соглашению сторон.

Заявление одной из сторон составляется после сверки взаимных задолженностей. Акт сверки расчетов оформляется сторонами в произвольной форме с указанием всех реквизитов, необходимых при составлении первичных документов, перечень которых приведен в п. 2 ст. 9 Закона о бухгалте...

Подобные документы

Принципы организации, синтетический и аналитический учет расчетов с покупателями и заказчиками. Формы расчетов и их роль в платежном обороте ЧПТУП "Брестский областной комбинат противопожарных работ". Анализ дебиторской и кредиторской задолженности.

дипломная работа , добавлен 27.12.2011

Теоретические основы учета расчетов с поставщиками и покупателями, их нормативное регулирование. Бухгалтерский учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками, их инвентаризация. Понятие дебиторской и кредиторской задолженности.

курсовая работа , добавлен 31.10.2009

Бухгалтерский учет расчетов с покупателями и заказчиками, его задачи и нормативно-правовое регулирование. Синтетический и аналитический учет расчетов на счете 62 "Расчеты с покупателями и заказчиками". Ведение учета на ОАО "Борский стекольный завод".

курсовая работа , добавлен 16.04.2009

Понятие дебиторской и кредиторской задолженности, их классификация и оценка в бухгалтерском учете. Инвентаризация расчетов с дебиторами и кредиторами. Нормативное регулирование учета расчетов с поставщиками и подрядчиками, покупателями и заказчиками.

курсовая работа , добавлен 02.07.2015

Понятие дебиторской и кредиторской задолженности. Формы расчетов. Учет расчетов с поставщиками и подрядчиками. Учет расчетов с покупателями и заказчиками. Учет расчетов с дебиторами и кредиторами. Хозяйственные операции.

курсовая работа , добавлен 19.03.2007

Понятие и виды дебиторской и кредиторской задолженности. Формы расчетов между организациями, их документальное оформление и нормативно-правовое регулирование. Синтетический и аналитический учет расчетов с поставщиками и подрядчиками на предприятии.

курсовая работа , добавлен 04.06.2013

Основы учета расчетов с поставщиками и покупателями. Формы и виды расчетов с покупателями, их документальное оформление. Отражение расчетов с покупателями на счетах бухгалтерского учета. Учет дебиторской и кредиторской задолженности предприятия.

курсовая работа , добавлен 26.04.2013

Элементы учета расчетов организации. Виды расчетов, понятие дебиторской и кредиторской задолженности. Используемые счета при расчетах с контрагентами. Учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками. Внутрихозяйственные расчеты.

курсовая работа , добавлен 19.05.2009

Учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками в системе бухгалтерского учета предприятия. Формы безналичных расчетов. Учет расчетов с персоналом по прочим операциям. Сравнительный анализ дебиторской и кредиторской задолженности.

дипломная работа , добавлен 01.11.2014

Понятие дебиторской и кредиторской задолженности. Сроки исковой давности. Первичный и сводный учет расчетов с покупателями и заказчиками. Бухгалтерский учет полученных авансов и расчетов с использованием векселей. Особенности инвентаризации расчетов.

Отправить свою хорошую работу в базу знаний просто. Используйте форму, расположенную ниже

Студенты, аспиранты, молодые ученые, использующие базу знаний в своей учебе и работе, будут вам очень благодарны.

Размещено на http://www.allbest.ru/

ВВЕДЕНИЕ

В настоящее время в условиях развития рыночных отношений у предприятий значительно возросло количество контрагентов - дебиторов и кредиторов, то есть покупателей и поставщиков.

Для того чтобы правильно выстроить взаимоотношения с клиентами, необходимо постоянно контролировать текущее состояние взаиморасчетов и отслеживать тенденции их изменения в средне- и долгосрочной перспективе. При этом контроль должен быть дифференцирован по отношению к различным группам клиентов, каналам сбыта, регионам и формам договорных отношений.

Дебиторская и кредиторская задолженность естественное явление для существующей в России системы расчетов между предприятиями.

Предприятия постоянно ведут расчеты с поставщиками - за приобретенные материалы и товары; покупателями - за проданные ими товары, с заказчиками - за выполненные работы и оказанные услуги.

В условиях нестабильной рыночной экономики риск неоплаты или несвоевременной оплаты счетов увеличивается, это приводит к появлению дебиторской задолженности. Часть этой задолженности в процессе финансово-хозяйственной деятельности неизбежна и должна находится в рамках допустимых значений.

В современных условиях рыночной экономики ни одно предприятие не сможет существовать без покупателей, так как они являются источником прибыли и благополучия организации.

Сомнительная дебиторская задолженность свидетельствуют о нарушениях клиентами финансовой и платежной дисциплины, что требует незамедлительного принятия соответствующих мер для устранения негативных последствий. Своевременное принятие этих мер, возможно, только при осуществлении со стороны предприятия систематического контроля.

Развитие рыночных отношений повышает ответственность и самостоятельность предприятий в выработке и принятии управленческих решений по обеспечении эффективности расчетов с дебиторами. Увеличение или снижение дебиторской задолженности приводят к изменению финансового положения предприятия. Так, например, значительное превышение дебиторской задолженности над кредиторской может привести к так называемому техническому банкротству. Это связано со значительным отвлечением средств предприятия из оборота и невозможностью гасить вовремя задолженность перед кредиторами. На основании этого необходимо проводить мониторинг и анализ состояния расчетов. Для проведения анализа используются данные бухгалтерского учета и отчетности, поэтому немаловажную роль играет правильная организация на предприятии бухгалтерского учета расчетных операций, которая требует своевременного и полного отражения хозяйственных операций по расчетам в первичных документах и учетных регистрах.

Целью данной дипломной работы является изучение порядка ведения расчетов с поставщиками и покупателями на конкретном предприятии и проведение аудита расчетов с поставщиками и покупателями.

В соответствии с поставленной целью необходимо решить следующие задачи:

1. изучить учет расчетов с покупателями и заказчиками, с поставщиками и подрядчиками;

2. рассмотреть порядок списания истребованной и не истребованной задолженности;

3. отследить в динамике величину дебиторской и кредиторской задолженности;

4. проанализировать соотношение дебиторской и кредиторской задолженности;

5. выявить пути улучшения состояния расчетов;

6. изучить особенности проведения аудита расчетов с покупателями и заказчиками, с поставщиками и подрядчиками.

Объектом исследования в выпускной квалификационной работе является Открытое Акционерное Общество «Литмаш».

Методологической и технической основой для работы послужили: Федеральный Закон «О бухгалтерском учете»; Положение по введению бухгалтерского учета и отчетности в РФ; Постановления Правительства РФ и инструктивные материалы по изучаемым вопросам; учебная литература и труды отечественных и зарубежных ученых.

Источниками конкретной информации для проведения исследования являются годовая бухгалтерская отчетность предприятия за 2009-2011 г.:

форма № 1 "Бухгалтерский баланс";

форма № 2 "Отчет о прибылях и убытках".

данные аналитического и синтетического учета по счету 60 «Расчеты с поставщиками и подрядчиками» и счету 62 "Расчеты с покупателями и заказчиками";

первичные документы.

В главе 1 рассматриваются, применяемые формы расчетов с поставщиками и подрядчиками, покупателями и заказчиками, наличные и безналичные расчеты, последние могут осуществляться платежными поручениями, платежными требованиями-поручениями, чеками, аккредитивами, инкассовыми поручениями и актами зачета взаимных требований, так называемые взаимозачеты, специфика данных видов расчетов и методология. Также нормативная база, регулирующая учет расчетов с поставщиками и подрядчиками, покупателями и заказчиками в Российской Федерации.

В главе 2 приводятся примеры ведения бухгалтерского учета, в части расчетов с поставщиками и подрядчиками, с покупателями и заказчиками и учета дебиторской и кредиторской задолженности. Рассматриваются источники информации для учета расчетов предприятия с поставщиками и подрядчиками, с покупателями и заказчиками, а именно первичная учетная документация: счет, счет-фактура, товарная накладная, книга продаж и книга покупок. Описан порядок проведения инвентаризации и раскрытие информации о расчетах с поставщиками и подрядчиками, с покупателями и заказчиками в бухгалтерской отчетности.

В главе 3 рассматриваются теоретические аспекты аудита расчетов с поставщиками и подрядчиками, с покупателями и заказчиками на предприятии, а именно:

Цели и задачи аудита расчетов с поставщиками и подрядчиками, покупателями и заказчиками;

Программу аудита;

Особенности составления аудиторских документов;

Изучение и оценка системы бухгалтерского учета и внутреннего контроля на предприятии;

Источники и методы сбора аудиторских доказательств.

Политика управления дебиторской и кредиторской задолженностью представляет собой часть общей политики управления оборотными активами и маркетинговой политики предприятия, направленной на расширение объема реализации продукции и заключающейся в оптимизации общего размера этой задолженности и обеспечении своевременной ее инкассации.

Дебиторская задолженность всегда отвлекает средства из оборота, препятствует их эффективному использованию, следствием чего является напряженное финансовое состояние предприятия. Дебиторская задолженность характеризует отвлечение средств из оборота данного предприятия и использование их дебиторами. Тем самым она отрицательно влияет на финансовое состояние предприятия, поэтому необходимо сокращать сроки ее взыскания.

ГЛАВА I . ТЕОРЕТИЧЕСКИЕ ОСНОВЫ УЧЕТА И АУДИТА РАСЧЕТОВ С ПОСТАВЩИКАМИ И ПОКУПАТЕЛЯМИ

1.1 Цель, значения и задачи бухгалтерского учета и аудита расчетов с поставщиками и покупателями

Предприятия вступают в расчетно-денежные отношения с другими юридическими и физическими лицами за полученные ценности, выполненные работы и поставленные услуги, а также за поставленные товарно-материальные ценности, выполненные работы и предоставленные и услуги. Такие расчетные отношения возникают с поставщиками (подрядчиками) и с покупателями (заказчиками).

Поставщики и подрядчики -- это организации, поставляющие сырье, материалы и другие товарно-материальные ценности, а также оказывающие различные услуги (отпуск электроэнергии, пара, воды, газа и др.) и выполняют разные работы (капитальный и текущий ремонт основных средств и др.).

Расчеты с поставщиками и подрядчиками ведут, как правило, после отгрузки ими товарно-материальных ценностей, выполнения работ или оказания услуг либо одновременно с ними с согласия предприятия (акцепта) либо по его поручению. Без согласия предприятия, в безакцептном порядке, оплачиваются требования за отпущенный газ, воду, тепловую и электрическую энергию, выписанные на основании измерительных приборов и действующих тарифов, а также за канализацию, пользование телефоном, почтово-телеграфные услуги.

Покупатели и заказчики -- это организации, которые приобретают товарно-материальные ценности, заказывают выполнение работ и оказание услуг. Расчеты с покупателями ведутся с последующей или предварительной оплатой договорных обязательств в соответствии с условиями заключенных договоров. Порядок учета расчетов с покупателями и заказчиками зависит от выбранного метода учета реализации продукции. На это влияет метод определения момента реализации продукции. За момент реализации продукции может приниматься момент оплаты ранее отгруженной продукции, тогда дебиторская задолженность учитывается по производственной себестоимости; либо за момент реализации принимается момент ее отгрузки, тогда дебиторская задолженность учитывается по цене реализации.

Расчеты с покупателями и поставщиками являются составной частью расчетов с дебиторами и кредиторами. Таким образом, мы можем рассматривать расчеты с покупателями и поставщиками в рамках расчетов с дебиторами и кредиторами. Дебиторская задолженность и производственные запасы нередко составляют значительную долю в структуре баланса предприятия. В статье “Анализ и управление дебиторской задолженностью”, профессор Ковалев, ссылаясь на западные источники, приводит данные, что на долю средней производственной компании приходится около 80 % оборотных средств и 33 % всех активов предприятия. Доля дебиторской задолженности в оборотных средствах среднего российского промышленного предприятия может существенно колебаться, однако ее уровень обычно составляет не менее 20--30 %.

На уровень дебиторской задолженности влияют многие факторы: вид продукции, емкость рынка, степень насыщенности рынка данной продукцией, принятая на предприятии система расчетов и др. Основными видами расчетов являются продажа за наличный расчет, безналичный расчет и в кредит.

Таким образом, мы видим, что значение учета расчетов с покупателями (дебиторами) и поставщиками (кредиторами) состоит в оформлении бухгалтерскими документами хозяйственных связей и, связанных с ними, возникающих денежных расчетов с поставщиками и покупателями.

Четкая организация расчетов между поставщиками и покупателями оказывает непосредственное влияние на ускорение оборачиваемости и своевременного поступления денежных средств. Таким образом, задачами учета расчетов с покупателями и поставщиками являются:

1) обеспечение своевременного и правильного движения денежных средств на предприятии;

2) контроль за использованием денежных средств по назначению;

3) проведение оперативного, повседневного контроля за сохранностью наличных денежных средств и ценных бумаг в кассе;

4) обеспечение своевременного и правильного произведения расчетов с покупателями и поставщиками;

5) контроль за соблюдением форм расчетов установленных в договорах с покупателями и поставщиками;

6) своевременная выверка расчетов с дебиторами и кредиторами для исключения просроченной задолженности;

7) контроль за авансовыми платежами.

Основная цель проверки расчетов с поставщиками и подрядчиками - установить соответствие совершенных операций по расчетам с поставщиками и подрядчиками действующему законодательству и достоверность отражения этих операций в бухгалтерской отчетности. Согласно этой цели первой задачей проверки расчетов с поставщиками и подрядчиками является проверка наличия договоров с поставщиками и подрядчиками, правильность их оформления и соответствие содержания договоров экономическому смыслу совершенных сделок.

Следующей задачей является проверка правильности оформления первичных документов по приобретению товарно-материальных ценностей и получению услуг с целью подтверждения обоснованности возникновения кредиторской задолженности.

Далее необходимо проверить своевременность погашения и правильность отражения на счетах бухгалтерского учета кредиторской задолженности. Кроме проверки товарно-материальных ценностей необходимо проверить не тфактурованные поставки и поставки, обеспеченные векселями; выставленные поставщикам и подрядчикам претензии; списанные безнадежные к взысканию долги; выданные авансы и полученные коммерческие кредиты. Необходимо выяснить причины возникновения просроченной задолженности и задолженности с истекшим сроком исковой давности.

1.2 Нормативное регулирование организации учета расчетов с контрагентами

К поставщикам и подрядчикам относятся организации, поставляющие сырье и другие товарно-материальные ценности, а также оказывающие различные виды услуг (отпуск электроэнергии, пара, воды, газа и др.) и выполняющие разные работы (капитальный и текущий ремонт основных средств и многое другое).

Общее правовое и методологическое руководство бухгалтерским учетом в России осуществляется Правительством РФ и Министерством финансов РФ. В России нормативно-правовое регулирование представлено четырьмя уровнями.

К основным документам, регулирующим расчеты с поставщиками и подрядчиками, можно отнести:

1. Одним из основных нормативных документов, регламентирующих учет расчетов в Российской Федерации является Гражданский Кодекс Российской Федерации, в соответствии с которым все расчеты по поставкам сырья, материалов и других товарно-материальных ценностей, по услугам (отпуск электроэнергии, пара, воды, газа), выполненным работам (капитальный и текущий ремонт) осуществляются по договорам поставки. В этом документе заложены основы обязательственного права: понятие обязательства, основания его возникновения, определение, изменение договоров и пр. Согласно ГК РФ, обязательства исполняются в соответствии с организацией, установившей в договоре отличный от общего порядка момент перехода права владения, пользования и распределения отгруженной продукцией и риска ее случайной гибели от организации к покупателю (заказчику), могут определять в бухгалтерском учете выручку на дату поступления денежных средств в оплату отгруженной продукции на расчетный счет в банке, либо в кассу; а также на дату зачета взаимных требований по расчетам.

Гражданский кодекс Российской Федерации определяет, что:

- предельный срок взыскания дебиторской задолженности (срок исковой давности) установлен в три года, по истечении которого задолженность подлежит списанию;

Кредитор вправе предусмотреть в договоре наличие залога под отгруженную продукцию, предметом которого может быть всякое имущество, включая вещи и имущественные права. В случае невыполнения покупателем своих обязательств по оплате продукции взыскание может быть обращено на предмет залога в порядке, установленном договором, если законом о залоге не предусмотрен иной порядок.

2. Налоговый кодекс РФ, ч.1-2. Устанавливает систему налогов и сборов в Российской Федерации.